「株をやらないほうが損する」と言われると、なんだか怪しい勧誘のような感じがすると思います。

「株で損する人の方が多いよね」と切り返されると、確かにそうなんですが、と急にひるんでしまうのですが、でも、あえて、株をやらない方が損すると考えられることについて書かせていただきます。

それは、経済がインフレに向かうと考えるならば、現金で資産を保有しているよりも株式や不動産などの金融資産や現物資産で保有していた方が資産形成上有利であるということは真実であると考えているということです。

政府日銀は年間2.0%の物価上昇目標を掲げています。これは、「毎年、前年比で2%ずつ物価が上昇する世界を創りたい」というインフレ経済を目指しますよという話です。長い目で見て、資本主義経済はインフレで推移することを前提に考えられているようなところもあり、もし、将来的にインフレ傾向になると考えれば、ただ現金で貯金して行くのはむしろリスクが高いと言えるのです。

この記事では、「株をやらない方が損する」と考えられる点について深めて行きたいと思います。

目次

株をやらないことが損につながる|インフレするのだから分散投資!

日本人の2倍以上、アメリカ人は資産を増やしている!

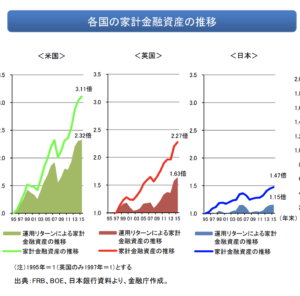

2017年2月3日、金融庁が発表したレポートをご覧ください。

https://www.fsa.go.jp/singi/kakei/siryou/20170203/03.pdf

1995年からの10年間で、家計金融資産自体がどう伸びたかを調べると、日本は資産全体でいえば1.47倍、そのうち運用リターンの割合が1.15倍であったのに対し、アメリカは資産全体が3.11倍、運用リターンによる推移は2.32倍になっているのです!

アメリカ人はこの10年で、日本人より2倍資産を増やしているってこと!

それは何故か?につながる一つのファクターとして家計の金融資産の構成比が掲載されています。日本人は現金・預金で資産を保有している割合が高く、間接保有を含む株式・投信の保有割合は18.8%しかないわけですが、米国のそれは45.4%にも上ります。

つまり、日本人よりアメリカ人は2.4倍も資産を株式や投資信託で持つ割合が高いのです。もっといえば、アメリカ人は資産を現金としておいておく割合は13.7%であるのに対し、日本人が資産を現金でおいておく割合は51.9%になっており、その差は約3.8倍です! 日本人はアメリカ人より3.8倍保守的!といったら言い過ぎでしょうか?

同じ10年でなんでこんなに差がついているのでしょうか? ちょっと悔しいですよね?

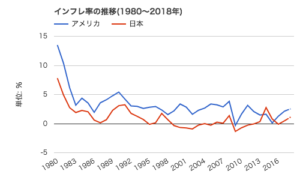

一貫してアメリカの方がインフレ率が高い

出典:世界経済のネタ帳

上記のグラフは、1980年から2018年までの消費者物価指数の対前年の割合を示したインフレ率の水位です。青がアメリカで赤が日本を示してますから、一貫して米国経済の方がインフレ率が高いのがお分かりいただけるのではないかと思います。

アメリカの方がインフレ率が高く、かつ、アメリカ人は日本人よりも株式や投信、不動産など現金以外の資産保有の割合が高く、結果的に、資産が同じ時間で2倍以上増えているということに繋がっているのです。

このようなデータを見て、どのようにお感じになられますか?

日本円の価値だけでみれば、この20年間は貨幣価値の変動はない

ただし、ここまでの比較は米国との比較であって、日本国内の円の実質的な価値、消費者物価に対する円の価値がどう動いたのかを見て見ます。消費者物価指数でこの20年間の貨幣価値を換算すると、1997年(H9)の10,000円は、2017年(H29)の10,090円にあたります(1.01倍)。ということは日本国内だけをみれば、特に物価は上がっていないわけであるから、つまり、インフレ経済ではなくむしろデフレ経済であったわけなので、現金で保有していることはむしろ合理的であったとも言える結果です。

ただ、これが「失われた20年」などと呼ばれますが、経済成長が行われなかった国としての象徴的なデータでもあるわけです。

ですので、リスクをとって株式投資や投資信託に回すよりも、タンス預金していた方がむしろ安全であったというのは正しい見解とも言えるわけなのですが、今後は果たしてどうなるのでしょうか?

今後、インフレになるとみれば、現金のみでの資産保有はリスクに

それでは今後は果たして経済情勢はどうなるのでしょうか? これは誰も正解はわからないのですが、少なくとも現在、政府日銀はインフレ目標を掲げて、ゼロ金利政策を実行し、脱デフレを恒久化しようとしていることだけは事実です。

もし、この記事をご覧になっている方が40代や30代といった若い世代の方で、資産形成の目的として短期的な生活の豊かさを追い求めつつも、60代、70代となった時の備えとしての資産形成を目指しているのであれば、私は長期的にインフレが続く傾向についても考慮した資産形成をするのが合理的ではないかと考えます。

答えは分散投資。現金のみはリスク。

資産形成は分散投資で行うのが良いと考えます。現金のみというのは保守的すぎで、将来のインフレを考慮、あるいは対外貨で見たときの円の価値の相対的な現象も考慮に入れれば、円ベースでの株式投資などの金融資産と、海外通貨ベースの金融資産は分けて資産形成した方が良いですし、不動産等の資産にも資金を振り分けた方が良いと考えます。

まとめ

将来の資産形成を考えた時、インフレが進むと捉えれば、株式投資や投資信託をやらないことの方がリスクになるのです。

もちろん、株式投資は元本保証がない投資ですから、生活費やいざという時の貯金を全部株式投資に回してしまう、というのは極端ですしやるべきではありません。

しかし、だからと言って現金で全てを保有するのも将来にはリスクがあります。

ぜひ分散投資の考え方で、資産形成を行なっていただくことをお勧めします。

ブログランキングに参加しています!記事の内容を気に入っていただけましたら、バナーのクリックで応援をお願いいたします!

コメントを残す