40代のサラリーマンがあまり考えたくないかもしれませんが、ぜひ考えて欲しいものがあります。

それが老後資金です。現実をみるのは怖いのですが、これを知らないでおくとあとで大変な目にあってしまう場合もあります。この記事ではは老後資金がいくら必要になるのか、そしてどうやって貯めていくのかについて考察していきます。

目次

そもそもどのくらいの金額が老後に必要なのか?

多くの家庭では2000万円が必要と考えられている

平成30年に行われた、家計の金融行動に関する世論調査[二人以上世帯調査]によれば以下のような結果が出ています。

老後の生活費として、毎月最低27万円が必要と考えられており、年金支給時に必要と考えられている金融資産は2067万円と回答されています。全世帯の平均ですからこれが日本人の平均的な感覚という事になりますね。

40代の管理人は、3,000万は最低必要と試算してみた。

そもそも40代世代は年金をもらえる額が少なくなってきていますので、その分をどう考えれば良いかと試算を行ってみました。

まず老後とは何年間くらいなのでしょうか? 今の雇用制度では65歳までは再雇用制度などもありますから働けるものと仮定します。現在の男性の平均余命は84歳ですので、老後=20年間として考えます。

年金はいくらもらえるのでしょうか?

こちらのシミュレーションサイト PSRネットワーク を活用させていただきました。

こちらで1972年生まれの管理人が、仮に平均年収500万円で38年間勤務した場合を想定すると、65歳からの年額は189万円と試算されました。月々157,500円。最近は受給年齢引き上げのニュースもありますから、65歳から本当にもらえるのかわかりませんが、でもだいたいこのくらい貰えるのですね。

支出はいくらくらいでしょうか? 老後の1ヶ月の平均支出は平均28万3,027円(総務省の調査結果 2017年)というデータがあります。この金額だと考えると

年金額 157,500円 ー 平均支出 283,027円 = ▲125,527円

足りない額は1年間で150万円、20年間で3000万円 となりました。

しかし実際にはもっと必要ではないでしょうか?

支出もかかるような気もしますし、年金がもらえないかもしれませんし、第一、長生きする可能性って結構ありますよね! ということは3000万円では足りない!という風に考えた方が良いですね。

ただし、3000万円は最低限あった方が良いとも言えますから、投資はしっかり始めた方が良いことは間違いありません。

これから必要な資金の計算方法〜必要経費から計算する方法

お子様の養育費や、住宅ローン、将来の管理費などを計算できている?

老後資金は生活費だけではありません。もしお子様がいらっしゃる場合、大学進学費用などについては計算できているでしょうか? 毎年の生活費の中から大学進学資金を賄えないとすれば、その費用は別に考慮して考えておく必要があります。

住宅ローンの支払いの終了はいつになっていますか? 退職後にまだ住宅ローン残高が残る計算になっている方も多いのではないでしょうか?

持ち家でも、マンションに住んでいる方であれば管理費や駐車場代はどうですか? 住宅ローン支払い後もかかり続けますから、この分の費用は見積もらないといけません。

一戸建てで持ち家の修繕費用は見積もっておく必要があります。外壁の塗り替え、ベランダなどのメンテナンス、さらに古くなればキッチンの入れ方やお風呂の入れ替えも1度は計画しておいた方が快適に暮らせるでしょう。

これらの費用を計算した場合にどのくらいの費用になるでしょうか?

生活費以外の費用も計算して老後資金を見積もってみると冷静にいくら必要かが見えてきます。

お金を貯めるなら投資で増やす。オススメはインデックスファンドの長期積立運用

”長期積立”が投資の王道! しかも”複利”で回すのが基本

”複利”という言葉をご存知でしょうか?

お金を貯めて行くときに”複利”で貯めるか、貯めないかで大きな差が出る考え方。

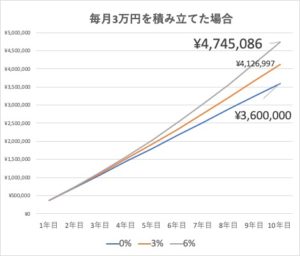

下のグラフは、毎月3万円を10年間積立投資した場合のシミュレーションです。

青い直線は、利率0%で毎月貯めた場合を示しています。毎月3万円は12ヶ月で36万円、10年間で360万円になります。

これに対して、グレーのラインは”複利6%”で運用できた場合の試算。なんと10年後には474万円となっており、単純に貯めた場合と比べて100万円以上も差がついています。

なぜこんなに差がつくのでしょうか?

これが”複利”の効果です。

複利は、利子が雪だるま式に増えるイメージを持ってください。先ほどの例で行くと、1年目に貯めた36万に6%の利子がつくと2.1万円増えて、38.1万円に増えます。次の2年目はその38.1万円に6%の利子で40.4万円に増加…というように、少しずつ利子の効果でお金が増え、10年後にはなんと60.8万円にまで増えるのです。

積立投資ですから、2年目、3年目も毎月3万円ずつ投資して、それが1年目に貯めたお金と同じように毎年増えていくわけです。

これが10年間で100万円もの差になった仕組みです。

ただし、複利の投資にはリスクもあります。

銀行預金など元本が保証された貯金で複利効果が出るものは今はありません。複利効果が出る投資は、元本が減るリスクもありますので、そこは注意が必要です。

では、リスクを少なく、複利投資を出す積立投資はどうすればいいのでしょうか?

リスクが比較的少なく、”複利効果”が出る投資の代表格は、”インデックスファンド”の長期積立投資

インデックスファンドとは、”日経平均株価”のように、色々な株式や債権の平均値に投資できる商品です。

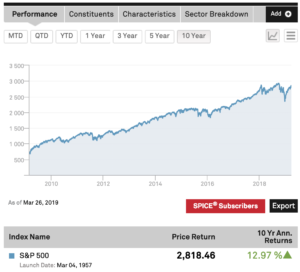

例えば、米国の主要株式のインデックスである”S&P500”に連動したファンドは、2019年までの10年間の平均年利回りは12.9%です。

S&P500社の中には、アマゾン、マイクロソフト、アップルといった、超優良企業が顔を並べていますから、アメリカの優良企業に全部まとめて投資するようなもの。

このようなインデックスファンドへの投資であれば、リスクが分散されます。

米国株式のS&P500の他にも、日経225やTOPIXといった日本株式に連動したファンドなど、様々なインデックスファンドがありますから、自分にあったものを選ぶと良いでしょう。

インデックスファンドへの投資は、証券会社に口座開設が必要。手数料の安いネット証券がオススメ

インデックスファンドは、”ETF”と呼ばれる商品が各証券会社で出ていますからそこから選んで投資をしましょう。毎月1万円前後から購入が可能です。

証券会社を選ぶポイントは、ズバリ、信託報酬が安いネット証券を選ぶこと。せっかく投資効果が出るのに、手数料が高いと損をしてしまいますので、手数料が安いネット証券で口座を開設しましょう。開設料は無料ですから、まずは口座開設を行いましょう。

オススメは次の2証券です。

SBI証券

オンライン証券ナンバー1 手数料の安さとラインナップの豊富さが魅力。

松井証券

1日の株取引約定”50万円まで”手数料無料。株取引と同時にするなら松井証券は魅力。

インデックスファンドの種類を詳しく調べる

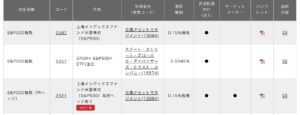

同じインデックスでも、色々な証券会社がファンドを出している

代表的なものを見ていきましょう

上記は日経平均株価に連動したETFの一例です。

様々な会社が発行しているのがわかりますね。

じゃ、インデックスは同じなのに、何が違うのかというと”信託報酬”に違いが出てきます。基本的には信託報酬が安いものを選ぶので問題ないです。

米国株連動も魅力

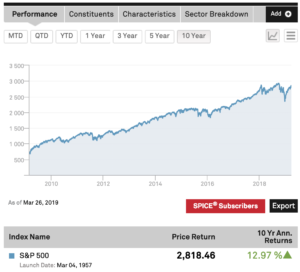

続いて、米国の主要指標のS&P500に連動しているETFです。

かのバークサー=ハサウエイを運営する著名投資家のウォーレン=バフェットが、「自分の死後は資産をS&P500に振り向けるように」というように、米国企業の代表格が含まれている指数です。

アップルや、マイクロソフト、アマゾン、フェイスブック、グーグル(アルファベット)、ジョンソン&ジョンソンというような米国を代表する世界企業に投資しているのと同じ効果となります。

S&P500の過去10年間のリターンは、年率12.97%です。

もし、複利でリターンを全て再投資に回せたと仮定すると、10年間で資産は3.8倍、20年間で12.9倍になる水準となります! この水準は凄いです! ただし、上記の成績は2008年のリーマンショックの後からの10年ですからもっとも良いところの可能性もありますね。

インデックスファンドは長期積立にオススメ!

積立するならオススメはインデックスファンドの長期積立です。そもそも積立は毎月購入していくので、投資対象が高い時も安い時も買い続けますから、投資が平均化される効果があります。

将来の必要額が見えてきたら、それをどのように準備をするか考えましょう。

毎月の生活費の中でやりくりするか、または副業で収入を増やすか、お金を捻出する方法はなんとかする必要がありますが、それを積立運用に回していく事で準備をするのです。

インデックスファンドは、分散投資が可能

もし、日経225の225銘柄に全部個人で個別に投資しようとしたら、とんでもない金額が必要となりますね。

しかし、日経225に連動したETFを買えば、投資した金額内で分散して代表的な企業に投資しているのと同じ効果が得られるのです。

TOPIXに連動したETFを購入するということは、東証一部上場企業を全て購入するのと同じ効果が得られるということ。

ETFの購入は長期積立投資にも適しています。積立投資は、基準価格が高い時も安い時も平均して買い続けるため、長期で見ると購入価格が平均化されていくと同時に、指数連動型のETFであれば経済成長と連動しますので、リスクを低減することできます。

日本株式だけでなく、国外の株式や、REIT(不動産投資信託)などもありますので、さらに投資先を分散することがが可能となります。

まとめ

老後資金の計算は、平均額だけでなく、自分で必要な額を見積もることが重要。

必要額が見えてきたら投資戦略が立てられます。インデックスファンドの積立を中心に資産を作り、余剰資金があれば株式運用などさらにお金を増やすことを行うと効果的です。

40代から老後資金は計画的に行えば十分な準備が可能です。

この時期に真剣になり考えて行きましょう!

証券会社の口座開設はこちらから

(1)オンライン証券ナンバー1 SBI証券

手数料の安さとラインナップの豊富さが魅力です。

(2)1日の株取引約定”50万円まで”手数料無料。松井証券

株取引と同時にするなら、松井証券は魅力です。

コメントを残す