主婦の方が、

「生活費を株で稼ごう!」

「株で稼いだお金をお小遣いの足しにしよう!」

という考え方である場合、うまくいかない確率が極めて高いです。リスクが大きすぎます。

株式投資は必ず利益が出るものではないので、もし、生活費やお小遣いが欲しかったのに、その原資を使った結果、成功しなかったら取り返しがつかなくなる可能性があります。ミイラ取りがミイラになってしまったような状況に陥るのは避けたいです。

株式投資で毎月確実に利益を出せるなんてことはありません。

生活が苦しいから株の利益で補填しよう、というような考え方は本当にうまくいきませんし、するべきではありません。それはリスクが大きすぎます。

一方で、主婦の方が家計を管理されている中で、一定額の貯金がすでにあり、その余剰資金を投資に振り向けていくという考え方であれば、それは大変意味のある資産形成であると思います。

中長期視点で現金資産のうちの一部を、株式投資に振り分けてみませんか。

目次

株で儲ける主婦・長期投資としての株式投資の魅力

分散投資が資産形成の秘訣

多くのご家庭で、貯金は現金で普通預金口座に入れているケースが非常に多いと思うのですが、それって実は非効率なことだなと感じたことがあると思います。だって利子はほとんどつきませんからね。でも「安全」という理由から、非効率ではあるけれど、普通預金に入れられている方が多いです。

しかし、「卵は1つのカゴに盛るな」という投資でよく言われる鉄則をご存知でしょうか? 実は現金資産だけに資産を集中させておくということも、1つのカゴに盛っているのと同じことで、実は日本円に問題が起きた際にリスクがおきます。特に長期視点では、インフレによる現金資産の相対的価値の減少について考えておくべきでしょう。

インフレに強い株式投資

株式投資はそもそもインフレに強い投資であります。世の中が長くインフレ傾向、つまり物価が上がり続けている時には、現金のまま資産を持っていると、一円の価値は相対的に減少していくことになります。しかし、株式や不動産などの資産は、世の中の傾向に合わせて増えていく可能性が高いと一般的には考えられており、事実、過去の歴史で長い目でみればそうなってきました。

この記事を書いている2018年9月現在、日銀は年2.0%のインフレ目標を変えておらず、基本的には達成するまではゼロ金利政策などの金融政策は変えない方針を打ち出しています。

日本銀行が2018年7月に発表した「経済・物価情勢の展望」レポートにはこのような一節があります。

「2019 年度から 2020 年度にかけては、設備投資の循環的な減速や消費税率引き上げの影響を背景に、成長ペースは鈍化するものの、外需にも支えられて、景気の拡大基調が続くと見込まれる」

「消費者物価の前年比は、これまでの想定よりは時間がかかるものの、2%に向けて徐々に上昇率を高めていくと考えられる。」

この見方が必ず当たるというわけではないですが、政府日銀は景気回復局面であると考えていて、インフレに向かっていると認識しているのは事実です。そして、2020年には東京オリンピックも控えており、日本経済は順調であることも事実です。

株式はインフレに強い資産ですから、長期的に見て、資産の一部を株式投資に振り向けていくことは、長い目で見て資産を増やしていく秘訣となるわけです。

配当金が得られる効果

株式投資で大きいのが通常年2回の配当金。配当利回りは1%〜2%出るケースも多く、少額であってもこの配当は家計にとっては臨時ボーナスのようなものですから、家族で外食するなど、日常生活に潤いを出すことができます。また、数百万円単位で投資している場合は、年間数十万円になるケースもありますから、毎年配当金を使って旅行するなども良いですね。

年2回の株主優待が得られる効果

配当と同じく、株主優待が得られる株式であればさらに効果は大きいです。よく使う企業の株式を保有して入れば生活の中で有効に活用できます。

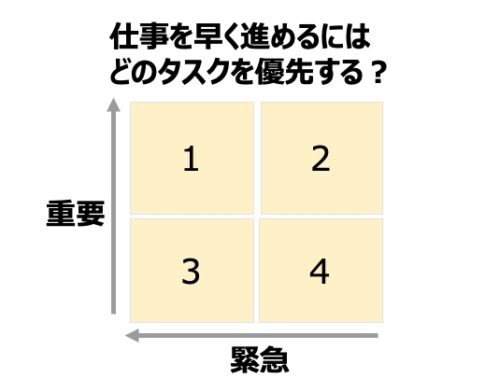

積立をするなら、投資信託で節税効果と組み合わせるのが吉

一定額を投資に振り向けるのではなく、毎月一定額を積み立てていって資産を形成するなら、節税効果が高いiDeCoや、積立NISAを適用しながら、投資信託を活用して資産形成をするのが良いでしょう。毎月5,000円や3,000円といった額でも、10年、20年と貯めていくことができると大きな額になりますし、現金で貯めるよりも投資信託で貯めることで、長期的な資産形成として意味のあるものになるでしょう。

一部資産を使ってスイングトレードなどでの運用も面白い

ご自身のポートフォリオの中で、一定額をしっかり現金で持っておき、一定額は株式や外貨等に投資をし、それでもまだ余っている余剰資産がある場合には、ご自身の手で運用していくのは大変面白いと思います。

個別の株式への投資は勉強することも多いですが、主婦の方は時間がありますし、平日の場が空いている時間に市場の動きを見ることも出来るし、何より価格の変化に敏感ですから、その感性を活かせば株式投資もうまくいく可能性はあります。どんな株式を買うと良いかなどについては、プロが情報を出しているサービスもありますから、有効に活用することで資産形成にチャレンジするのも良いと思います。

ただし確実に予算を決めて余剰資金で取り組んでください。

まとめ

- お小遣いや生活費を株で稼ぐという発想はリスクが高い

- 株式投資はインフレに強いので長期資産形成としては有効

- 完全な余剰資金がある場合には、予算を決めて株式投資もあり

基本的には中長期の資産形成が株式投資のポイント。減ってしまうとマズイ生活費やお小遣いを株式投資に投入するのは失敗した時に取り返しがつきませんから絶対にNG。逆に余剰資金がある場合には、それで投資をするのは面白いですから、研究を深めていくのが良いと思います。

ブログランキングに参加しています!記事の内容を気に入っていただけましたら、バナーのクリックで応援をお願いいたします!

コメントを残す