株取引で「損失」を出した場合には、確定申告をすることで税金の還付を受けることができる場合があります。

- そもそもどんな税金を払っているのか?

- どんなときに還付が受けられるのか?

- 特定口座源泉徴収ありの人でも還付は受けられるのか?

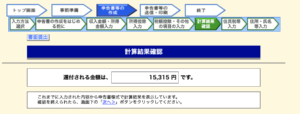

うまく還付を受ける方法を、実際の国税庁のサイトの画面を利用しながらご紹介します。

<サイト画面の例>

株・損益通算・税金還付のやり方〜どんな税金が還付される可能性があるのか?

還付の可能性1:「譲渡益課税」の還付

株式売買に伴って利益が出た場合に、譲渡益課税がされています。

譲渡益課税の税率は20.315%

(内訳は所得税15%、復興特別所得税0.315%、住民税5%です。)

年間損失の損失額と、別証券会社の取引の利益額や、翌年以降の取引で出た利益額を通算することで、結果的に所得額が減少する計算になることで「払いすぎていた譲渡益課税」の還付を受けられる可能性があります。

損失は3年間繰越せますので、前年分の損失と今年の利益を相殺して、今年の譲渡益から支払っている譲渡益課税について還付を受けられる可能性もあります。

還付の可能性2:「配当課税」の還付

配当課税も20.315%の税率で配当金にかかっています。

この配当課税も、他に損失があった場合には通算することで還付を受けられる可能性があります。

NISA口座は損益通算の対象外

NISA口座で株式の運用をしている方は、NISA口座の利益も損失も、他の特定口座などの株取引の結果とは損益通算を行うことができない。NISAではそもそも一定額まで譲渡益が無税であるので、その無税のメリットと損益通算メリットは両立できないのだ。

具体的な税金還付のやり方〜「特定口座源泉徴収あり」で損失繰越を国税庁ホームページで確定申告する方法

証券会社から送られてくる「特定口座年間取引報告書」を使う

源泉徴収ありの特定口座を開設している方なら、1月ごろに「特定口座年間取引報告書」が自宅に送付されてくる。これを使って確定申告を行っていく。

確定申告は、国税庁ホームページからの手続きがラク。マイナンバーが必要。

インターネット環境とプリンタがある方なら、国税庁ホームページの確定申告サイトで手続きが可能だ。プリンタで書類を打ち出して書面提出するやり方と、ICカードリーダでマイナンバーカードを読み取って電子申告する「e-tax」のやり方の2種類がある。毎年行うことを考えると、多少面倒でもe-taxの手続を取ることがオススメしたいが、環境を整えるのは少し面倒ではある。プリンタがあれば書面提出は可能なので、まずは書面提出でも良いでしょう。

書面提出の場合でも、入力の最後にマイナンバーが必要となる。ICカードリーダで提出する方式の場合には、マイナンバーカードは必須で必要になる。

株式の売却損と配当金を損益通算する方法<実例>

配当金を受け取ったときに引かれている配当課税を還付で戻せるやり方。配当金にも20.315%の利益が引かれているから、その分を取り戻すという考え方。

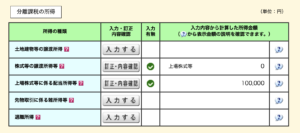

まず分離課税の所得、「株式等の譲渡所得等」、「上場株式等にかかる配当所得等」の欄の入力に進む

特定口座で取引している人であれば、申告分離課税を選択し、2の欄にある「特定口座年間取引報告書」の内容を入力のボタンを押して内容を入力していく。

口座情報を入力。源泉徴収はあり。保管口座で配当等など、取引報告書に沿って入力。

特定口座で受け取っているものが、譲渡益、配当等の両方に入力する。

譲渡益の状況を入力する。

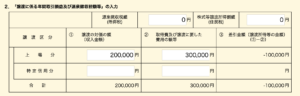

この例では、譲渡価格が20万円、取得価格が30万円、損失が10万円で入力している。

次に配当金について入力する。この例では、20万円の配当金として入力している。

次に納税額を入力。ここが注意が必要。

損益通算した後で、必要となる納税金額を計算して入力する。年間報告書の内容が計算済みであればその通りとなるし、計算されていなければ、損失を差し引いた後、納税するべき金額を入力する。

上記の例では、配当所得が20万円であるから、その時点では、所得税15.315%=30,630円、住民税5%=10,000円が源泉徴収されていたが、損失が10万円あるので、所得20万ー損失10万=所得10万円として計算すると、所得税15,315円、住民税5,000円となると入力している。

結果的に、他に収入等がない場合の事例として、還付所得税額が15,315円と表示された。

住民税分は、お住いの都道府県の市区町村に納めている税金となるため、その部分は翌年支払う住民税で相殺されていくこととなるので、ここでは所得税分の還付のみが表示されている

<注意>配当控除を使った場合には損益通算はできない

配当控除を使うためには総合課税として、配当金から源泉徴収を受けない代わりに、配当所得は他の所得と合算して申告しなくてはいけない。その状態で配当控除を受けると配当所得の約15%相当を所得から控除できるので、所得を圧縮できるのがだが、そもそも、配当を含めた総所得が高い人(年収330万円以上)の場合には、所得税+住民税率が20%以上となるため、配当控除を使ったとしても結果的に所得税率全体が高くなる可能性が高い。

目安として年収330万円以上の方は、配当控除を使って確定申告するよりも、特定口座で最初から20.315%を分離課税で支払ってしまった方がお得なケースは多いので、自分自身の所得税率を鑑みて決定しよう。

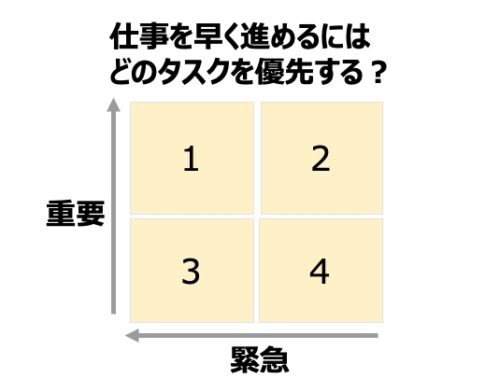

損益通算できるものに注意・株とFXでは損益通算は不可能

損益通算は「所得区分」「課税方式」が同じ商品のみの間でしか通算できない。

日本株式と、米国株、投資信託、ETF、REITは、譲渡所得、配当所得で一緒なので損益通算可能。しかし、株価指数先物や、FX取引は雑所得となるため、株式投資の損失とは損益通算ができないのだ。

損失の繰越は、翌年以降に最大3年間繰越ができる

上記の例では、単年度で損失と利益があった事例であったが、3年間の繰越が可能なので、今年は利益は出ていないという人は、還付される金額は今年はなくても、申告だけしておくと翌年以降の確定申告で還付が受けられる可能性がでる。申告しておいて損はないので申告しておこう。

まとめ

- 損失は利益と相殺することで、支払った税額が還付される可能性あり。

- 損益通算できる種類は決まっているので要注意(例:株とFXは損益通算できない)

- 損失は3年間くりこせるので、今年還付がなくても申告しておけば、翌年以降で得する可能性あり

税制は難しいですが、冷静に理解していけば得する可能性があります!

この記事では自分で確定申告を行う方法を紹介しましたが、ある程度の金額で取引している人なら、税理士事務所にお願いするのも手。手数料は5万円前後からかかるので、それくらいかかっても問題ない人であれば税理士さんに相談するのも良いでしょう。

ブログランキングに参加しています!記事の内容を気に入っていただけましたら、バナーのクリックで応援をお願いいたします!

コメントを残す