株式の取引で「損失」が出た場合には、確定申告を行っておくことで、税還付を受けられる可能性があります。

やり方は、国税庁のホームページからインターネットで行うのがもっとも便利。手元に源泉徴収票や、証券会社から送られてくる「特定口座年間取引報告書」があれば簡単に出来ますので、自分で確定申告を行ってしまうのが楽です。

この記事では、損失が出た時の確定申告のやり方について紹介します。

目次

株で「損失」が出た年に、他の取引や配当で「利益」があれば、税還付が受けられる可能性あり。

複数の証券会社でプラスとマイナスがある場合も可能

1年間の取引で譲渡損失が生じている場合には、損益通算することで税額を低くすることが出来ます。例えば、ある証券会社ではプラス、ある証券会社ではマイナス、という結果だった場合には、2つの証券会社の利益と損失を相殺することで、税金額を減らすことができるということになります。

配当所得と「譲渡損失」を損益通算して税還付を受けることもできる。

配当所得で税金を払っているが、譲渡損失が同じ年にある、という場合には確定申告で支払っている配当課税の還付を受けられる可能性があります。

詳しくはこちらの記事で紹介していますので参考にしてみてください。

NISA口座は損益通算の対象外

NISA口座で株式の運用をしている方は、NISA口座の利益も損失も、他の特定口座などの株取引の結果とは損益通算を行うことができない。NISAではそもそも一定額まで譲渡益が無税であるので、その無税のメリットと損益通算メリットは両立できないのだ。

損益通算できるものに注意・株とFXでは損益通算は不可能

損益通算は「所得区分」「課税方式」が同じ商品のみの間でしか通算できない。

日本株式と、米国株、投資信託、ETF、REITは、譲渡所得、配当所得で一緒なので損益通算可能。しかし、株価指数先物や、FX取引は雑所得となるため、株式投資の損失とは損益通算ができないのだ。

繰越控除は3年間可能。ゆえに、取引で損失が出た年には確定申告を行えば、来年以降に還付を受けられる可能性あり!

翌年以降に損失を繰り越すことで、税額を低く抑えられる可能性あり! 3年間の繰越が可能!

株式や投資信託の損失は、3年間繰り越して各年分の「株式等譲渡所得」から控除することが可能です。ですから、損失が出た場合に損失を申請しておけば、翌年以降に取引で利益が出た場合でも、翌年以降の「株式等譲渡所得」から控除できますから、その分税額を抑えられるわけです。

損失の場合は、特に確定申告の義務はないのですが、確定申告で損失を繰り越しておくと、利益が出た年にその分控除できるので、節税対策となり有利です。

なお、3年間損失を繰り越すためには、3年の間取引が行われていない年でも確定申告を行うことが必要です。

確定申告のやり方は 国税庁のホームページからが便利!

e-taxまたは書面提出が選べる

国税庁のホームページにある所得税(確定申告書等作成コーナー)を活用して、インターネットから申告するのがもっとも便利です。

確定申告書の提出は、e-taxで提出するか、印刷して書面提出するかを先に選びます。e-taxで提出するには、マイナンバーカードを取得していることと、e-tax提出に対応した電子カードリーダーが必要です。電子カードリーダーの購入に数千円はかかりますが、毎年行うことを考えると手間が省けるだけでなく、5000円のe-taxによる控除メリットも受けられますのでe-taxの準備がオススメです。

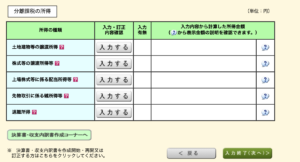

「株式等の譲渡所得等」の項目に損失内容を入力して行けばOK

入力フォーマットはいくつか選べるのですが、分離課税所得のコーナーから、株式等の譲渡所得等の所得に入力します。

<注意>「損失」という見出し・コーナーにはなっていません。「株式等の譲渡所得等」を入力するコーナーで損失を入力することになります。

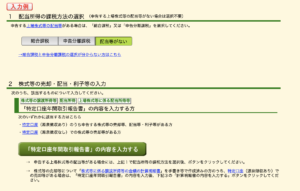

「特定口座年間取引報告書」の内容を入力する ボタンを押して詳細を入力

証券会社から送られてきている「特定口座年間取引報告書」が手元にあれば、その内容を写していくだけですから、慣れていない方でも入力していくことは可能です。

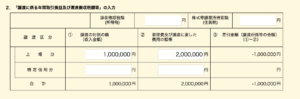

例えば、上記では、株の譲渡所得が100万円あったものの、その取得に対して200万円の費用がかかっていたので、差し引きマイナス100万円の損失があるという入力例です。

これで申請を進めることで、このマイナス分が翌年に繰越できますから、翌年利益があった場合に、その利益額にかかる所得税が減額になるのです。

インターネットでの確定申告に必要なもの

医療費控除や住宅ローン減税など、様々な控除と合わせて確定申告は行ってしまいましょう!

<機材編>

- パソコン(国税庁ホームページ指定のインターネットブラウザ環境)

- インターネット環境(安定しているもの)

- e-taxの場合は、マイナンバーカードと電子カードリーダ

- 書面提出の場合は、プリンター

<書類編>

- 源泉徴収票など、社会保険料や源泉徴収税額がわかるもの

- 特定口座年間取引報告書(証券会社から送付されてくる)

- その他、控除申請に必要な書類

- 住宅ローン残高証明書

- 医療費の領収書

- 寄付金の証明書

- 生命保険の証明書

- 地震保険等の証明書 など

まとめ

株式投資で損失が出た時には、他の利益と相殺することで税還付が受けられないか、検討してみましょう! 同年中が無理でも、3年間繰越控除することで、翌年以降に還付を受けられる可能性もあります。ぜひ参考にして税金を少しでも合法的に取り戻しましょう!

ブログランキングに参加しています!記事の内容を気に入っていただけましたら、バナーのクリックで応援をお願いいたします!

コメントを残す